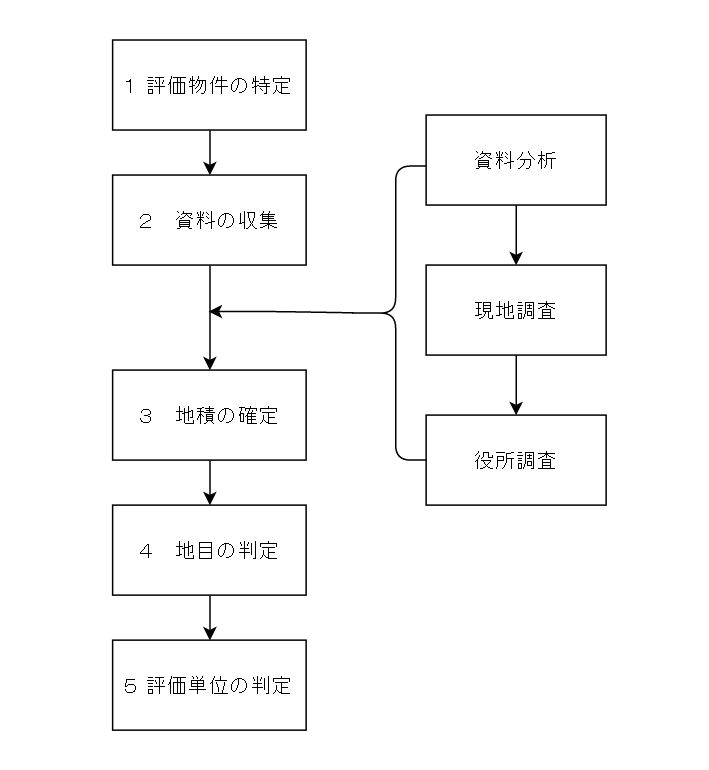

2-4 土地評価の手順

あらまし

土地の価額は、宅地、農地などの地目別の評価単位ごとに評価します。

評価単位の判定方法や評価の方式はそれぞれの地目ごとに異なっており、手順のあらまはつぎのとおりです。

1 評価物件所在地の特定

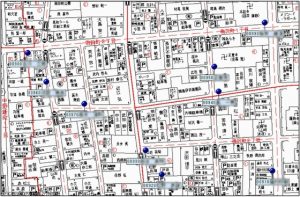

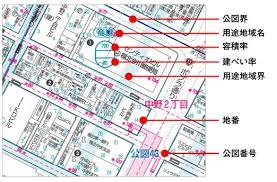

住宅地図、公図、ブルーマップにより、評価する土地の所在地を地番まで特定します。

信じられないかも分かりませんが、被相続人が自宅以外に土地を所有していたときなど、相続人が誰も所在地を知らないことがあります。

被相続人から聞いた話では田舎に土地を所有していたらしいがなんらかの理由で名義変更をしていなかったとか、将来終の棲家にしようと相続人に話していない土地をどこかに持っていて固定資産税は現金納付していたとかその理由は様々です。

市区町村では、固定資産税を親族でも他人でも納付してもらえれば名義についてはあまりこだわらないようです。

住宅地図は、民間会社の「ZENRIN Store」サイトから入手できます。Yahoo等の検索を使ってご利用ください。

住宅地図は物件の最寄りの図書館、法務局で閲覧できますが、管轄以外のものを備え付けているわけではありません。

全国版は、ゼンリン住宅地図の出力サービスを利用すると1部500円で近隣コンビニからプリントアウトできます。

しかし、物件の所在地を特定できる最低限の情報がないと探しようがありません。

また、ゼンリン発行の、住宅地図の上に公図を重ね合わせた「ブルーマップ」は物件所在地の管轄法務局や図書館で閲覧できます。

専門家の多くはブルーマップを利用します。

入手できれば、一目瞭然で物件所在地を地番まで特定できることが多く、大変便利ですが著作権の関係で無料入手は難しいようです。

有料となりますがインターネットから入手する方法があるかも知れませんので検索してみてください。検索キーワードは「ブルーマップ」です。

とにかく何か手掛かりになる情報を探すことが大切です。

公図は、誰でも委任状なしで全国のどこの法務局でも日本国内のものを入手できます。

2 資料の収集

(1) 固定資産評価証明書及び固定資産課税台帳(名寄帳)

いずれも評価する物件の所在地を管轄する市区町村(東京都区内の場合は都税事務所)の固定資産税課等に請求します。

請求者が法定相続人以外の場合は委任状が必要です。請求前に担当部署に確認をお願いします。

いずれの証明書も証明書の年度の1月1日の状態を記載しています。

・固定資産評価証明書は固定資産の評価額を証明するものです。

留意事項としては、物件が倍率地域にあり現況宅地の場合は、「近傍宅地の価格」を記載してもらうよう依頼してください。

・固定資産台帳(名寄帳)の写しは、証明を目的としたものではなく、所有している物件の明細を確認するためのもので、記載内容は納税通知書に添付している課税明細書と同じです。

留意事項としては、

① 固定資産台帳の写しには請求した市区町村の物件しか表示されません。他の市区町村にある物件は、所在地の市区町村へ請求する必要があります。

② 共有持分の物件の場合には表示されないことがあります。例えば、山などで共同体の所有の物件や、みんなで使用している固定資産税がかかっていない公衆用道路などがあります。

(2)全部事項証明書(従前の登記簿謄本)

なお、建物がある場合は、土地と併せて請求してください。

お近くの法務局で日本全国のものを発行しています。郵送依頼については法務局へ問い合わせてください。

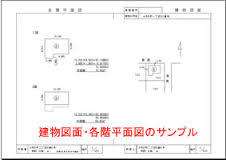

(3)実測図、公図、地積図

お近くの法務局で日本全国のものを発行しています。郵送依頼については法務局へ問い合わせてください。

なお、建物がある場合は、建物図面・各階平面図も併せて請求してください。

土地の実測図、地積図、建物図面・各階平面図については、そもそも存在しない場合があります。

(4)財産評価基準書(路線価図、倍率表)

具体的な評価基準については、各国税局から毎年7月初旬にその年分の「路線価図、評価倍率表」が公表され、国税庁のホームぺージで閲覧できます。

なお、税務署には路線価等の閲覧用パソコンが備え付けてあります。

相続開始が平成28年1月1日の場合、公表される7月までは評価できないことになりますが公表されるまでは前年分で仮計算をしておきます。

事例の場合の申告期限は平成28年10月1日ですから十分間に合います。

公表が遅くなる理由は、毎年1月1日現在の「公示価格」が3月頃に公表され「路線価、評価倍率」は公示価格の80%になるように調整する作業が必要だからです。

【参考】国税庁HP:http://www.nta.go.jp/トップページの「路線価図」をクリック

なお、原則「公示価格」の80%が「路線価」、70%が「固定資産税路線価」となっています。

公示価格等を調べる場合は国土交通省(標準地・基準地検索システム)サイトで国土交通省地価公示・都道府県地価調査を調べることができます。

【参考】国土交通省(標準地、基準値検索システム):http://www.land.mlit.go.jp/landPrice/AriaServlet?MOD=2&TYP=0

また、一般財団法人 資産評価システム研究センターの「全国地価マップ」というサイトは大変便利ですので検索して活用してください。

3 地積(面積)の確定

地積は、相続開始時点の実際の土地の面積のことです。

登記簿上の地積(公簿上の地積)と異なる場合には、実際の地積(面積)により土地の評価額を算出します。

それでは、どうも公簿上の地積が実際と異なっていると思われる場合、どうすればよいのでしょうか。

多額の費用をかけて測量しなければならないのでしょうか。

多数の物件や多くの筆が複雑な場合、測量費用だけで数百万から一千万を超えることがあります。

そこで実務では、公簿面積を使用しても差し支えないこととしています。

しかし、相続人間で遺産分割に争いが生じることが予想されるとき、相続税の申告後の近い時期に相続物件を売却する必要があるなどの場合には測量することをお勧めします。

いずれの場合も正しい地積(面積)が基本となるため、測量が必要となるからです。

一時的に得をしたようであっても、相続人間や税務署との間で後々トラブルの種になるため、測量をしておくことをお勧めします。

【参考】国税庁HP:http://www.nta.go.jp/>税について調べる>質疑応答事例>財産の評価目次一覧>「実際の地積」によることの意義

直接リンク:http://www.nta.go.jp/shiraberu/zeiho-kaishaku/shitsugi/hyoka/01/05.htm

4 地目の判定

地目は、相続開始日現在の現況により判定します。

したがって、登記簿上の地目と一致しないことがあります。

不一致の場合は、現況地目が優先します。

【参考】国税庁HP:http://www.nta.go.jp/>税について調べる>質疑応答事例>財産の評価目次一覧>土地の地目の判定

直接リンク:http://www.nta.go.jp/shiraberu/zeiho-kaishaku/shitsugi/hyoka/01/02.htm

5 評価単位の判定

土地評価は、原則、宅地、農地などの地目別に、各地目ごとに定められた評価単位ごとに評価します。

ただし、一体として利用されている一団の土地が2以上の地目からなる場合には、その一団の土地は、そのうちの主たる地目からなるものとして、一団の土地ごとに評価します。

【参考】国税庁HP:http://www.nta.go.jp/>税について調べる>質疑応答事例>財産の評価目次一覧>地目の異なる土地が一体として利用されている場合の評価

直接リンク:http://www.nta.go.jp/shiraberu/zeiho-kaishaku/shitsugi/hyoka/01/04.htm

今回は以上です。